2020-07-13

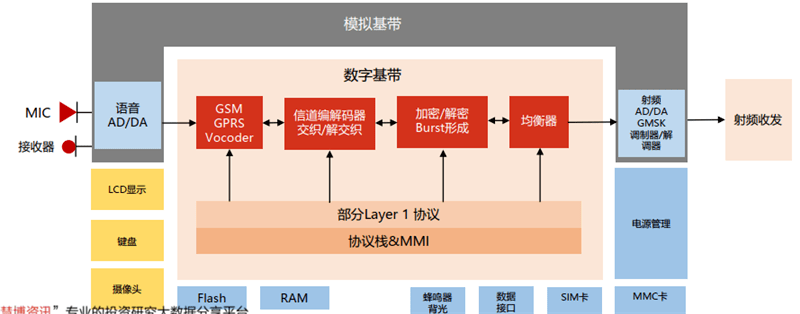

在每个移动通讯设备中都有一个基带芯片,它是一种用于无线电传输和接收数据的数字芯片。基带芯片主要分为5个子模块:CPU处理器、信道编码器、数字信号处理器、调制解调器、接口模块。

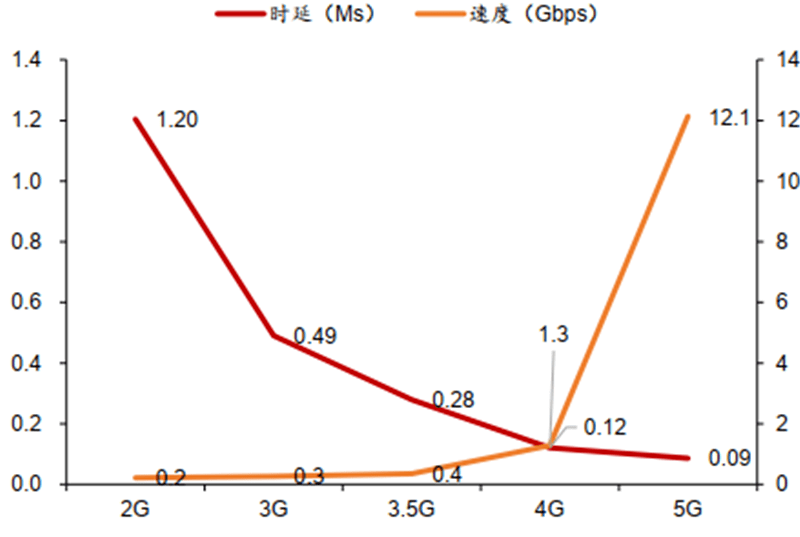

5G基带芯片性能和复杂度都将提升。5G具有低时延、高速率的特点,相较于4G稳定性将提高,5G将推动科技由移动物联网时代向万物互联时代转变。5G基带需要有更大的弹性支持不同的5G规格,达到5G高吞吐量的要求。

基带芯片:通讯设备的核心

在每个移动通讯设备中都有一个基带芯片,它是一种用于无线电传输和接收数据的数字芯片。基带芯片主要分为5个子模块:

CPU处理器:对整个移动台进行控制盒管理,完成GSM终端所有的软件功能,即GSM通信协议的物理层、数据链层、网络层、MMI和应用层软件。信道编码器:主要完成业务信息和控制信息的信道编码、加密等。数字信号处理器:主要完成采用Viterbi算法的信道均衡和基于规则脉冲激励-长期预测技术(RPELPC)的语音编码/解码。调制解调器:主要完成GSM系统所要求的调制/解调方案。接口模块:包括模拟接口、数字接口以及人机接口三个子块。

▲基带芯片简易结构

▲基带芯片简易结构

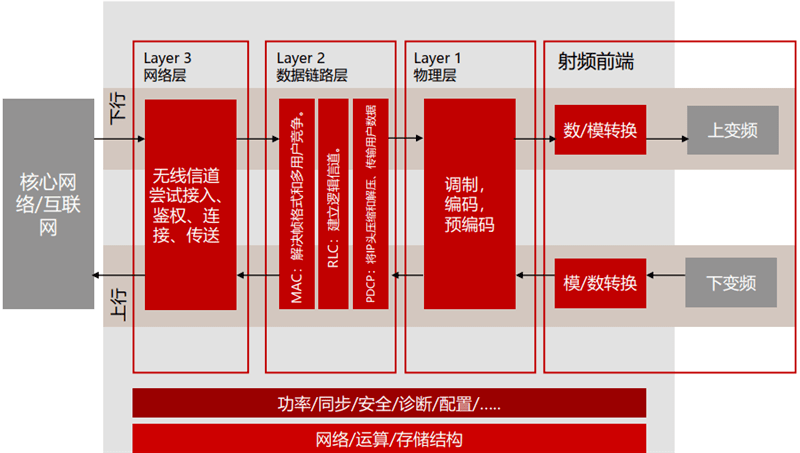

▲基带芯片数据传输链

▲基带芯片数据传输链

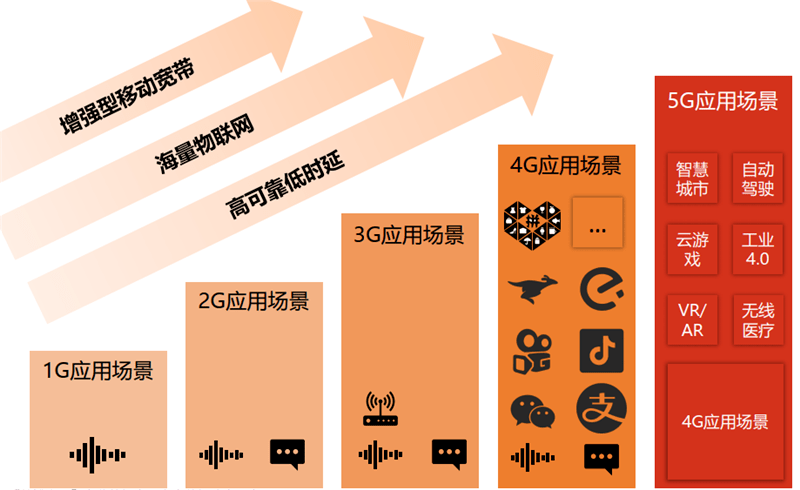

▲5G应用场景更加丰富

▲5G应用场景更加丰富

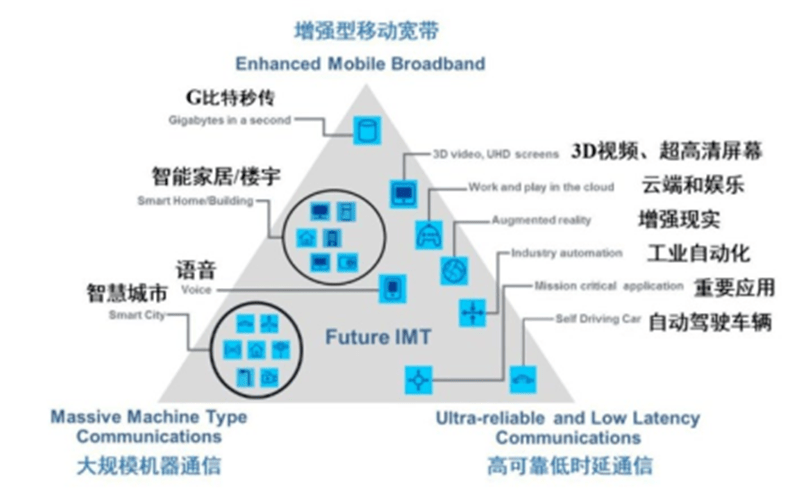

5G三大场景定义万物互联时代:增强型移动宽带(eMBB)、海量物联网(mMTCL)、高可靠低时延(uRLLC)。其中eMBB相当于3G-4G网络速率的变化,而mMTCL和uRLLC是针对行业推出的全新场景,推动科技由移动物联网时代向万物互联时代转变。

基带芯片设计难度提升。5G基带芯片需要同时兼容2G/3G/4G网络,5G无线电接入架构由LTEEvolution和新无线电接入技术、NR组成,研发难度提高。同时要能够满足eMBB、mMTCL、uRLLC,

▲ 5G需求增多

▲ 5G需求增多

▲2G网络到5G网络,时延与速度的变化

▲2G网络到5G网络,时延与速度的变化

R16发布,5G主要技术架构完善。R15方案于去年定案,5G车联网标准(R16)于3月20日冻结。之后包括免许可频谱、5G定位等在内的技术特性将通过R16版本引入,V2X将是Release16的重要主题之一。

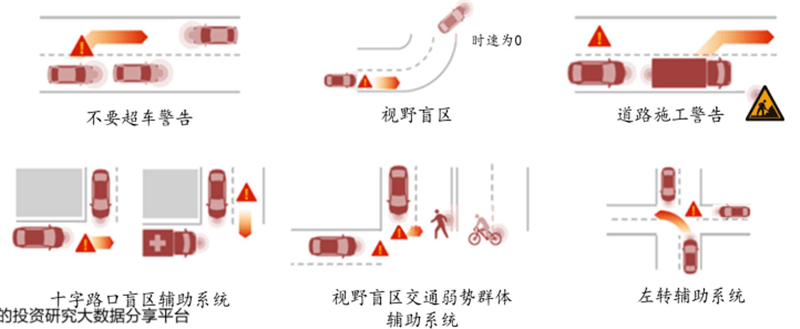

高通和华为认为C-V2X更具有优势。C-V2X技术是车载通讯技术总称,其中包括车对车(V2V)、车对人(V2P)、车对设施(V2I)、车对云端(V2N)。

根据高通预测,C-V2X将在2020年开始部署。目前市场上主流的C-V2X芯片组解决方案为高通的MDM9150,同时高通提供SD55Auto(SA515M)给全球的客户开发5G+V2X模组。

▲高通C-V2X智能移动系统应用场景

▲高通C-V2X智能移动系统应用场景

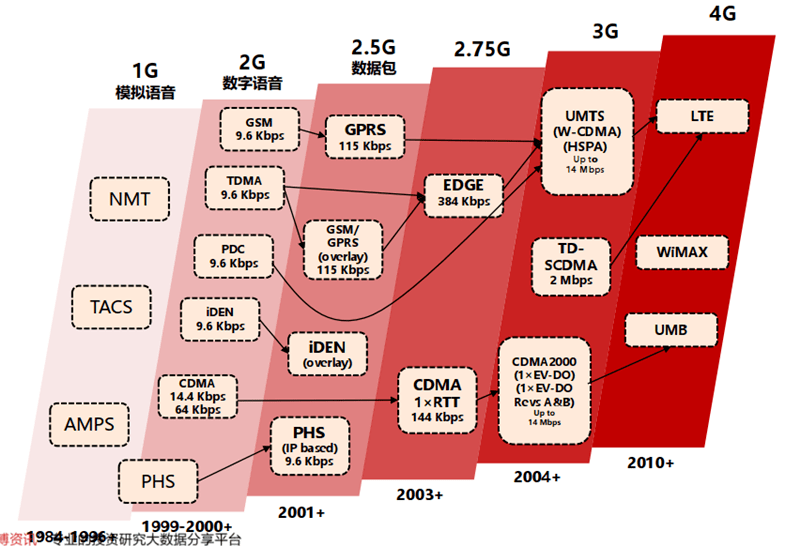

移动通信技术大概于上世纪80年代开始发展,大概每十年前进一代。下面我们回顾移动技术的发展。

▲1G-4G通信技术标准变迁

▲1G-4G通信技术标准变迁

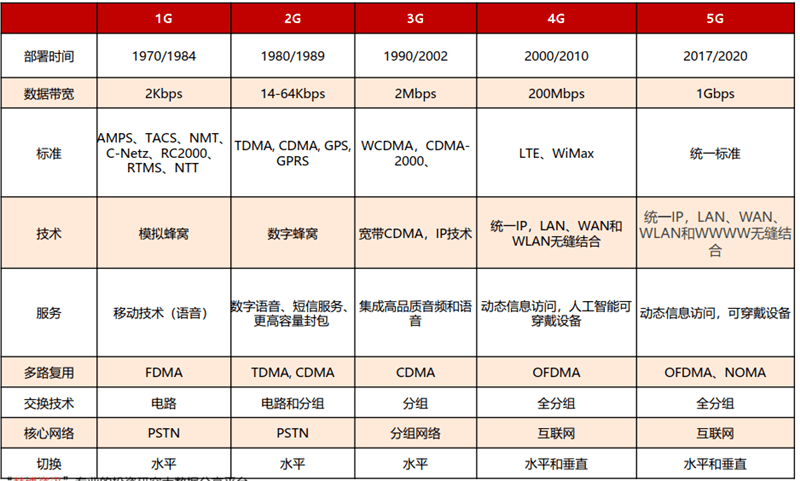

▲1G网络到5G网络的主要变化

▲1G网络到5G网络的主要变化

1G通信技术的发展要起源于1986年的美国,在日本得到首次商用。当时的市场是由爱立信和摩托罗拉主导。1G采用了模拟信号来进行传输,因此效率低,只能应用于一般的语音传输上,讯号不稳定,覆盖范围很小,同时造价十分昂贵。这项业务在1999年便被正式关闭。

1G标准繁多。除了美国的AMPS之外,还包括北欧的NMT、英国的TACS、日本的JTAGS、西德、葡萄牙及奥地利的C-Netz,法国的RC2000和意大利的RTMS等系统。

▲1G市场主要参与厂商

▲1G市场主要参与厂商

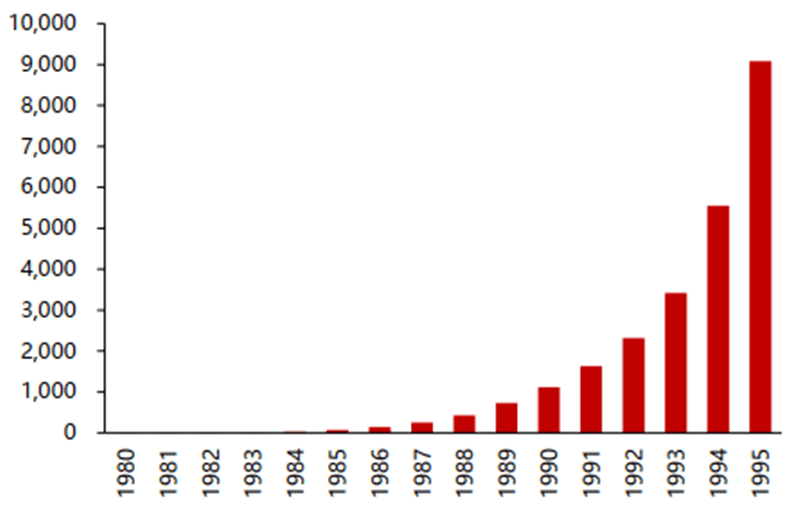

▲1980-1995年全球移动用户数(万人)

▲1980-1995年全球移动用户数(万人)

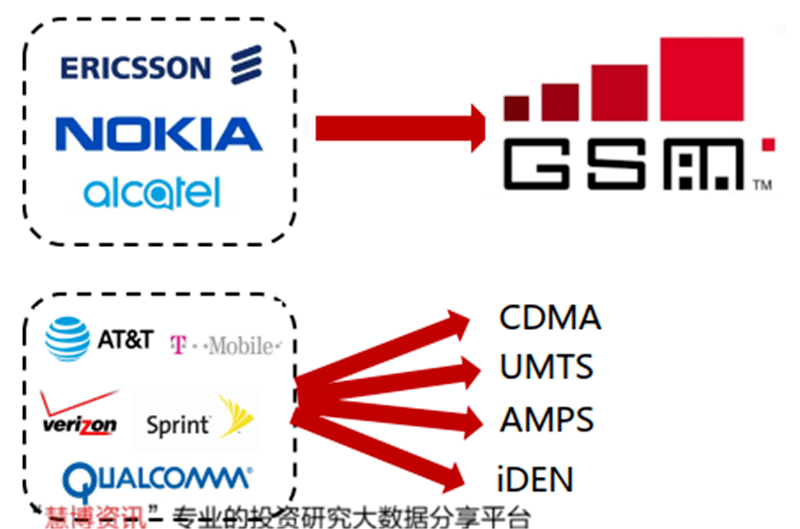

2G从模拟调制进入数字调制阶段。欧洲各家供应商联合推出以TDMA为核心的GSM与美国竞争,在短时间内建立起了国际漫游标准,并且在全球范围内部署GSM基站, 1995年我国也开始使用GSM。而美国不复1G时代的霸主地位,有3种不同的2G系统在美国部署,使得美国丧失了在2G上的话语权。

▲2G时代欧洲合力促成GMS成功

▲2G时代欧洲合力促成GMS成功

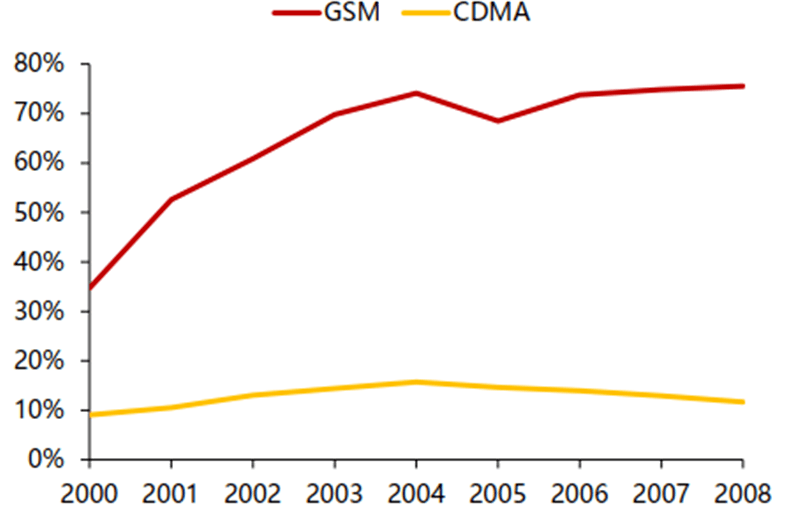

▲ GSM和CDMA用户数占全球通讯用户人数比

▲ GSM和CDMA用户数占全球通讯用户人数比

3G时代智能手机的出现推动了行业洗牌,高通和苹果合作共赢,各自成为了各自行业龙头。3G与2G最大区别在于3G可以传输图片、视频、音频等,而智能手机成为了3G最佳的应用场景。此时中国成为了标准的制定者之一,中国提交的TD-SCDMA与欧洲的WCDMA、美国的CDMA2000是当时三大主流通信技术。

高通放弃CDMA2000演进路径,转攻WCDMA-LTE演进路线。由于2G时期GSM积累了相当多的客户基础,CDMA获客成本过高,因此高通选择在WCDMA发力,为4GLTE专利布局打下基础。2004年高通WCDMA手机芯片仅10%,2005年快速增长至26%。

▲3G时代三足鼎立

▲通信协议演进历程

▲手机芯片收入跌出前五后不久退出手机芯片市场

▲5G通信制式逐渐增加,频段组合更加复杂多样

▲基带市场逐渐走向寡头、自研

▲基带芯片行业收购兼并发展

4GLTE基带出货量在2019年首次出现同比下降,主要原因是智能手机市场趋于饱和,基带出货量增长缺少动力。

现在,高通占据基带市场半壁江山。根据StrategyAnalytics数据,2019年手机基带市场中,高通占41%,海思占16%,英特尔占14%,其余被联发科、三星、紫光展锐等厂商瓜分。

▲全球通信技术占比

▲全球基带芯片市场规模(亿美元)

▲全球基带芯片市场份额

各厂商的基带芯片也有着不同的策略。

5G手机降价加速,5G销量有望重回快速增长轨道。2G/3G换机周期经过1.5年手机降价,国内3G/4G换机周期开始时间晚于全球。换机周期开始于2015-2016年,降价时间缩短至1年。根据中国信通院数据,5G手机在中国起步阶段快于4G手机增长速度。目前国产5G手机已经下探至2000元价位。随着国内疫情得到控制,中国全面开展新基建,完善5G的基础建设,将加快5G渗透速。

▲中国5G基站建设规划

▲中国手机月度出货量(万部)

▲中国2G/3G/4G渗透率

5G通信分为控制信道和数据信道,控制信道主要是用于传送信令或同步数据的信息通道,主要用于传输指令操作下级网络设备。,即eMBB场景编码方案。数据信道主要传输数据。对于标准的主导企业,主要有高通(美国)、华为(中国)和Accelercomm(欧盟)。

▲5G标准制定投票结果

苹果、华为、三星都有自研芯片,其他OEM厂商加快布局芯片。依靠自身的集成化芯片方案将会给自身产品带来差异化竞争优势,在竞争中掌握话语权。例如苹果依靠自身科研实力研发出的A系列芯片搭配ios系统,最大化发挥出了自研芯片的优势。此外加强自研芯片或者与其他芯片厂商进行深度合作,将会为供应链产能不足做好准备。例如华为麒麟芯片研发成功,确保华为在5G时代领跑地位。

苹果、华为、三星都有自研芯片,其他OEM厂商加快布局芯片。依靠自身的集成化芯片方案将会给自身产品带来差异化竞争优势,在竞争中掌握话语权。例如苹果依靠自身科研实力研发出的A系列芯片搭配ios系统,最大化发挥出了自研芯片的优势。此外加强自研芯片或者与其他芯片厂商进行深度合作,将会为供应链产不足做好准备。例如华为麒麟芯片研发成功,确保华为在5G时代领跑地位。

▲2019Q3手机出货量对应芯片供应商占比

苹果收购英特尔手机基带业务加速5G基带研发进程。苹果计划在2020年采用高通作为5G手机芯片的供应商,在2022年部分产品采用自研5G基带。在英特尔放弃5G手机芯片市场之前,英特尔计划在2020年推出5G基带芯片,因此英特尔的基带业务有望加速苹果自研芯片的研发进程。

苹果和高通和解后,2020年将会搭载高通5G芯片,因为高通拥有完整的mmWave解决方案。并且高通基带芯片将会领先苹果1.5年,所以苹果采用自研5G芯片时间尚早。苹果在收购Intel基带业务后,拥有了17000个无线技术专利,我们预计2020年推出概率较小,预计2022年推出自研基带芯片。

▲英特尔5G基带组成

▲收购案主要内容

第一代5G通信设计是采用了单模5G基带,5G射频收发器和单频段5G射频前端,同时还存在LTE射频链路。第一代5G通信设计还需要额外的支持部件,例如SDRAM和电源管理。在2019年最初发布的第一代5G智能手机中,除华为Mate20X和三星S105G国际版外,都采用了高通骁龙X50并且使用了这样的基带及天线设计。

第一代5G基带缺乏多模支持。第二代5G基带已经支持多模,也就是将LTE和5G集成在同一芯片。将LTE与5G集成在同一块芯片上,将会减少5G智能手机电路面积,并且降低其功耗和制造成本。

▲第一代4G/5G基带模组及天线设计

▲第二代多模5G基带模组及天线设计

目前基带芯片有两种形式:集成、外挂。大部分第二代5G基带芯片均采用集成方式,将基带芯片与处理器集成在同一个芯片当中。这样迎合了手机零部件集成化的趋势,缩小了芯片的面积降低了功耗。同时能够将基带与手机处理器芯片捆绑发售。目前仅有高通X55、三星Exynos5123采用外挂的方式。

从高通公布第三代5G基带芯片骁龙X60来看,X60既可以外挂在手机处理器外,也可以采取集成的方式。

▲成熟5G设计走向集成

▲基带和射频前端紧密耦合:华为Mate30Pro

▲基带和射频前端紧密耦合:华为Mate30Pro

▲基带和射频前端紧密耦合:小米10

▲基带和射频前端紧密耦合:小米10

NSA作为过渡方案,SA方案渐成主流。制定5G标准的3GPP将接入网(5GNR)和核心网(5GCore)拆开,在5G时代各自发展。5G核心网向分离式架构演进,实现网络功能、控制面和用户面的分立,以此满足不同人群对不同服务的需求。5GNR(newradio)工作在1GHz到100GHz中,不后向兼容LTE。其中的原因就在于5G网络不仅仅是提供移动宽带设计,同时还要面向eMBB(增强型移动宽带)、URLLC(超可靠低时延通信)和MTC(大规模机器通信)三大场景。针对不同的场景也就推出了5GNR、5G核心网、4G核心网和LTE混合搭配,组成多种网络部署选项。

▲NSA与SA

▲NSA和SA主要有三大区别

中日韩和欧洲选择sub6GHz方案,美国由mmWave转向Sub6GHz方案。5G主流频段集中在sub6GHz,其中我国主要频段是N41、N78、N79,日本、韩国以N78为主,欧洲以N28、N78为主。在毫米波频谱中,N257波段是在美国、韩国和日本推出的5G毫米波段的主要波段,欧洲、中国和世界其他地区在2020年晚些时候将重点放在N258波段。最早出现的毫米波芯片将会支持N257、N261和N260。

▲世界各国在sub6GHz频段分布

▲世界各国在毫米波频段分布

毫米波技术还未成熟,sub6GHz在目前阶段具有成本优势。国内和欧洲对于毫米波的反映普遍比较冷淡,一方面是由于毫米波成本高,尽管高通推出的下一代5G解决方案能够兼容,但是技术不成熟导致性能不够稳定。另一方面毫米波基础建设成本高,网络没有完全覆盖。根据谷歌测算,在相同的资本支出上,sub6GHz能够覆盖毫米波近4倍的范围。美国政府之前采用毫米波方案的原因是sub6GHz频段被军方使用,无法商用。但由于毫米波覆盖面积小、传输不稳定等因素影响用户使用体验,美国开始重新将重心转移至sub6GHz。

▲毫米波覆盖范围

▲Sub6GHz覆盖范围

从龙头看行业发展方向

高通是“5G基带+射频前端+毫米波”三位一体唯一厂商,深度受益5G终端放量:1)非华为5G手机将主要依赖高通平台,包括苹果、三星、OPPO、Vivo、小米等;865+X55成为2020上半年高端手机首选,7系和6系SoC单芯片平台定位中端和低端;

2)全资子公司RF360将在5G时代大放异彩,射频前端贡献显著增量。RF360已是高通全资子公司,高通无线通信和TDK在射频前端完美结合,带来营收新增量;

3)毫米波解决方案领先全球,AiP已用于三星旗舰机,苹果三星将是主要客户。高通目前是全球唯一拥有成熟的5G毫米波解决方案的公司,美国5G方案原先主要是毫米波,现在向Sub-6G改变。韩国已经商用,中移动预计2022年商用。

与苹果和解,苹果赔偿40亿美金,达成六年合作协议。苹果高通和解后,我们预计苹果将会在2020年从Intel基带全面转向高通5G基带。在苹果基带处理器成熟之前,高通有望独家供应苹果基带。

高通(Qualcomm)1985年创立于美国加利福尼亚,从一家研发卡车定位的公司成长为移动设备和无线设备通信技术的全球龙头。高通凭借整合基带功能的AP芯片成长为全球第一大IC设计公司。2018年高通员工人数达到了37000人,其中研发人员占比80%以上。

高通的主要营业收入来源于CDMA技术部门(QCT)和技术许可部门(QTL)。高通2019年营收约243亿美金,其中QCT业务营收146亿美元,占总营收的60%,净利率低于20%,QTL业务营收97亿美元,占总业务的19%,净利率超过60%。QSI业务营收仅为1.5亿美元。其中QCT的收入来源CDMA、OFDA集成电路和软件产品和系统软件,QTL收入来源专利授权。高通侧重研发CDMA,OFDMA和其他技术。参与数据通信技术和通信网络标准的制定,为智能互联提供支持,其技术应用在汽车、物联网、人工智能、机器学习等方面。

▲公司产品布局

▲2019年营收分类情况(亿美元)

2019年毛、净利率回升主要是因为与苹果及其合同制造商达成和解,毛利率长期下降趋势主要由于全球手机需求持续疲软。高通毛利率从2005年起呈现平缓下降,从2015年71%下降至55%。除此之外高通和苹果关于专利纠纷以及美国对华为禁令都对高通的利润产生了重大影响。禁令后,中国厂商开始去美策略,华为手机销量提高,采用高通芯片的OVM厂商承受库存压力,同时华为专利授权收入将中断。

美国《就业与减税法案》以及NXP的收购失败导致高通首次出现净利润亏损,而非经营层面出现重大失误。《就业减税法案》会对美国公司在海外的利润进行一次性15.5%征税,高通为此缴纳了60亿美元,同时NXP收购失败使得高通支付了20亿美元费用。此外高通为公司重组支出6.87亿美元,支付给欧洲反垄断罚单12亿美元。

▲高通毛、净利率

▲高通净利润及增速

高通是2G时代CDMA的推广者,但没有抢占到除了美国和日本之外的大部分市场,在专利数量上排在爱立信和诺基亚之后。在1999年之后高通将系统设备制造和手机制造部门出售给爱立信和京瓷,高通转型成为一家fabless芯片设计公司。

CDMA受制于高通的盈利模式没能超过GSM。由于高通独占了CDMA的绝大部分专利,对于下游的手机厂商,需要向高通支付四项费用:CDMA知识产权、芯片开发平台、芯片费用和销售价格抽成。由于高通的垄断地位,这四项费用提高了手机厂商的成本,阻碍了更多的手机厂商进入CDMA市场但这也使得高通的营收出现大幅度增长。

▲2010年CDMA、GSM市场份额对比

▲高通停止CDMA2000演进转向WCDMA

3G时代,欧洲希望通过WCDMA“去高通化”,但高通成立了3GPP2,一边推行CDMA2000,一边研发WCDMA。依靠WCDMA必须使用码分多址(CDMA)技术,向欧洲厂商收取专利费用。

专利质量大于专利数量作用。尽管高通进行WCDMA市场略晚,但是通过研发投入,在仅占据WCDMA27%的专利份额的情况下,最多占据了55%的WCDMA的市场。而高通仅拥有LTE16%的专利份额,最多占据了96%的LTE市场。

6亿美元收购Flarion架构,弥补高通在OFDM架构短板,保持高通在天线、基带、电路设计等关键技术的领先地位。这项收购包括了Flarion185项核心专利,使高通避免了被OFDM技术取代的地步。

▲高通在各个通讯标准市场份额

▲2015年高通在各个通讯标准专利份额

高通的优势在于:专利池、整合式解决方案和反哺芯片研发。高通在3G、4G时代,通过技术研发获得了6000多项专利,其中包含了3000多项CDMA专利,其中600项为核心专利。同时高通和合作厂商签订了交叉许可协议。厂商加入高通的交叉许可协议后就得到能够完备的解决方案,极大的降低了行业的进入门槛。

高通在2G/3G/4G时代采取的销售策略:

(1)根据美国FTC判决书,在2G/3G时代,高通采取战略使得联发科只能够为使用WCDMASULA的客户服务,将联发科3G客户压缩到50家。同时在GSM/GPRS方面压低联发科2G营收、净利润,使得MTK没有足够的资金投入到3G技术的研发

(2)除非OEM厂商接受高通专利许可条款,否则高通将会威胁芯片组供应的中断,并且根据其他协议,当OEM厂商选择使用第三方的芯片需要支付更高的专利使用费。以华为公司为例,在2003年,如果华为向高通支付了全额的CDMA芯片后,高通向华为收取的特许权使用费率降低了2.65%,如果从高通的竞争对手那里购买了CDMA芯片,高通则会收取了5-7%的特许权使用费。高通甚至拒绝在没有专利许可的情况下提供用于技术集成和测试目的的样品。

(3)高通采用VIF(可变激励基金)来满足苹果要求降低有效专利使用费的要求。如果苹果公司在2011年10月1日至2012年9月30日之间购买了超过1.15亿个高通调制解调器芯片,该年度获得了全部VIF资金。如果苹果在那个时期内购买了不到8000万个高通调制解调器芯片,则苹果失去VIF资金。同时苹果需要在次年将购买数量增加到1.25亿个单位,后年增加到1.5亿个单位,以此作为得到VIF资金的全部条件。

▲高通商业模式

▲高通授权厂商的选择

▲高通专利市场商业模式:“没有专利授权,就没有芯片”

▲2018年高通诉讼案关系总结

相比较3/4G专利收费,高通在5G专利收费上缓和了很多。高通将会依照2015年和发改委达成的协议对专利池进行拆分,主要分为标准必要专利和非标准必要专利,不在将两者捆绑在一起销售,降低了部分厂商专利费用。

在单独使用移动网络核心专利上,以手机批发价为标准,批发价为零售价格的65%。对于单模5G手机,采用基准的2.275%,多模5G手机采用基准的3.25%。同时使用移动网络标准核心专利、非核心专利则要分别支付基准的4%和5%作为专利费用。手机批发价上限为400美元,每部手机最多收取20美元的专利费。

以华为和中兴厂商为例,尽管有一定数量的5G专利,但是缺少3G/4G专利,因此仍然需要向高通支付3.25%的专利使用费。而OVM厂商则有可能需要向高通支付5%的专利费。

▲高通5G专利收费标准

▲高通QTL营收及利润率

高通完成对RF360剩余股份的收购。RF360是TDK与高通共同成立的,因此它能利用高通在先进无线技术和TDK在射频滤波、封装和模块集成技术的能力的专长,解决了端到端设计和优化方案,方案模式为EPCOS滤波器+高通PA组成PAMID。

在2017财年第二季度成立的RF360合资公司的推动下,高通RFFE产品收入在三个月和九个月内分别增长了7500万美元和8.23亿美元。

2017财年,高通QCT业务部门营业收入165亿美元,同比增长7%,其中RF360贡献了6.76亿美元。

▲高通射频模组

▲高通QTL营收及利润率

▲射频产业链收购兼并发展

高通在今年会采取基带绑定RF360射频前端销售的策略,直到MTK大规模放量。高通是目前市场上为数不多提供天线到调制解调器的厂商,这样的模式能够大幅度降低在供应链中的成本,降低开发设计风险。预计RF360明年上亿级别的增长。

▲骁龙X50搭配射频前端捆绑销售

2019年,高通收购了之前与TDK共同出资建立的RF360,来为自身提供支持高通的射频前端(RFFE)业务部门,为用于移动终端和新兴业务领域(例如物联网IoT、汽车应用和联网计算等)的全集成系统提供射频前端模块和射频滤波器。转移的业务是TDKSAW业务集团(TDKSAWBusinessGroup)业务活动的一部分。高通有了能提供从基带ModemSoC,RFIC到FEM完整解决方案的能力。

高通在2014年开始为苹果提供基带芯片,但由于之后的反垄断调查,使得苹果和高通关系破裂。2017年苹果转为采用英特尔,但由于英特尔的5G基带芯片最早在2020年出货,届时苹果5G手机的推出速度将远远迟于其他厂商。苹果采用高通作为5G基带芯片的供货商,但不会使用高通捆绑的RF360作为射频前端的供应商。

▲高通研究毫米波近30年

高通基于基带,提出5G系统级解决方案。这项解决方案包括了基带、射频前端、接收器和天线元件,在功率、面积和调制解调器基准上达到最佳性能。

作为毫米波方案的先行者,高通分别为移动端和CPE端推出了QTM525和QTM527。目前高通已经推出第二代毫米波射频天线QTM525,降低了模块高度,同时在支持n257(26.5-29.5GHz),n260(37-40GHz)和n261(27.5-28.35GHz)频段的基础上,增加了对北美,欧洲和澳大利亚的n258(24.25–27.5GHz)频段的支持。

▲高通调制解调器-射频前端系统

国内厂商方面,海思依靠通信技术和专利积累,在4G、5G追赶高通。华为从通信交机起家,自下而上追赶处于行业上游的高通。在上游,华为拥有通信、芯片等专利。在下游华为有基站的制造能力,从而实现产业链的互补。

紫光展锐是国内第二家完成5G基带芯片研发的厂商。虎贲T7520在中端芯片市场将有一定的话语权。除了5G基带以外,公司还积极布局物联网,大力发展并覆盖发展中国家市场,力图实现多方面的突破。

翱捷科技获得多家知名战投注资。翱捷科技由RDA创始人戴保家创立,拥有全网通技术。同时积极布局LoRa(低功耗局域网)。

5G时代,联发科推出天玑1000、800标志着5G手机开始向终端渗透。

中科晶上是全球四家全系列无线通信协议栈软件产品供应商之一。中科晶上由中国科学院计算技术研究所控股,研发方向为基带芯片和无线通信协议。

▲海思基带芯片发展历程

5G需要前期技术、专利积累。由于5G芯片不仅仅只需要支持5G,它还需要同时支持2G/3G/4G多种模式,因此缺少2G到4G通信技术的积累是不可能直接开始5G的研发。每一个通信模式从零开始研发再到稳定至少需要5年。

华为依靠通信基础、强调供应链安全追赶高通。华为从通信交机起家,在2G/3G时代出现过供应链危机的华为,为了确保供应链安全并获取定价权从而加大研发投入,自下而上追赶处于行业上游的高通。在上游,华为拥有通信、芯片等专利。在下游华为有基站的制造能力,从而实现产业链的互补。

在经过1G-3G时代通信市场发展,4G时代已有多家半导体、芯片厂商进入基带芯片市场。但由于高通在专利的积累、研发的优势,芯片厂商纷纷推出基带市场。目前只有高通、海思、紫光展锐、三星、联发科研发出了5G芯片。现在,5G已经基本由高通、华为主导,华为既是芯片又是终端厂商,华为拥有商用先发优势;而高通拥有更大的生态优势。

来源:方证证券,由智东西整理发布